Å investere kan virke litt skummelt, spesielt når økonomien er uforutsigbar som i dag. Men, det er triks for å gjøre det tryggere og samtidig tjene penger! Ett av de viktigste triksene er å spre investeringene dine, noe vi kaller for diversifisering.

Tenk på diversifisering som å ikke legge alle eggene dine i én kurv. I stedet for bare å kjøpe aksjer i én type bedrift, kjøper du litt her og litt der. Dette kan være aksjer, men også andre ting som obligasjoner, eiendom, eller til og med kryptovalutaer. Fordelen er at hvis en type investering går dårlig, kan en annen gå bra, og du taper ikke så mye.

Videre bør man tenke globalt! Ikke bare invester i ditt eget land. Se på muligheter i andre land, både de som er økonomisk sterke og de som vokser raskt. På den måten kan du dra nytte av det beste fra alle verdenshjørner, og gjøre porteføljen din sterkere og mer lønnsom. I denne artikkelen har vi samlet våre fem beste tips for deg som ønsker å bygge en sterkere portefølje.

Contents

Hva utgjør en diversifisert portefølje?

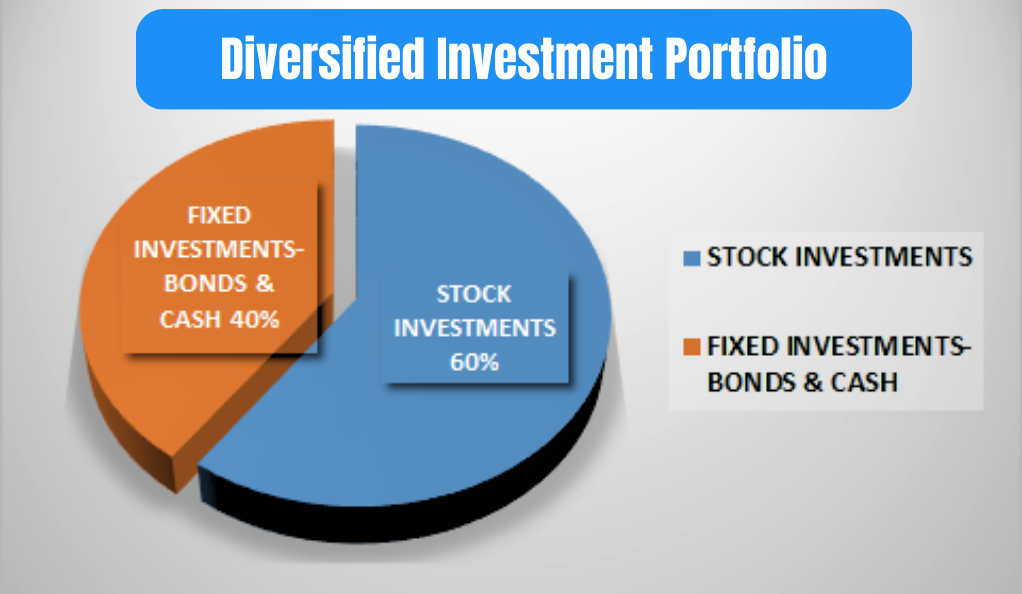

En diversifisert investeringsportefølje er en samling av forskjellige investeringer som er satt sammen for å redusere risiko og øke potensielle gevinster over tid. Målet med å ha en diversifisert portefølje er å spre risikoen mellom ulike typer eiendeler, slik at avkastningen blir mer stabil og mindre påvirket av svingninger i enkelte investeringer eller markedssegmenter.

En viktig faktor i å bygge en vellykket portefølje er å inkludere investeringer fra forskjellige bransjer, geografiske områder og finansielle instrumenter. Dette kan omfatte aksjer, obligasjoner, eiendom, kontanter og alternative investeringer. På denne måten kan en negativ utvikling i en sektor eller instrument balanseres av positive resultater i andre områder av porteføljen.

I tillegg til å diversifisere mellom ulike typer investeringer, bør du også vurdere å rebalansere porteføljen regelmessig. Dette innebærer å justere fordelingen av investeringene for å sikre at de opprinnelige risikonivåene og målene for porteføljen opprettholdes. Dette kan være nødvendig etter en periode med betydelige endringer i markedsverdier, eller hvis enkelte investeringer har utviklet seg vesentlig bedre eller dårligere enn andre.

Å opprettholde en diversifisert investeringsportefølje kan beskytte deg mot uforutsette økonomiske endringer og bidra til å sikre en mer stabil avkastning over tid. Ved å forstå konseptene og metodene bak diversifisering, kan du være bedre rustet til å bygge en vellykket og tilpasningsdyktig portefølje i 2023.

5 Tips for deg som vil diversifisere porteføljen din

Nå som vi vet litt mer om viktigheten en diversifisert portefølje utgjør – har vi samlet våre beste tips. Disse kan bistå deg når du skal bygge en sterkere portefølje på egenhånd. Videre kan de gi nyttig innsikt i hva man bør tenke på. Særlig for nye investorer kan det være lurt å se på disse som retningslinjer til hvordan du setter sammen din egen portefølje over tid.

1. Strategisk allokering

For å skape en diversifisert investeringsportefølje, er det viktig å ha en strategisk tilnærming til hvordan man fordeler investeringer i ulike aktivaklasser. Dette inkluderer aksjer, obligasjoner, eiendom, og kontanter. En god balanse mellom disse forskjellige aktivaklassene kan bidra til å redusere risikoen og øke avkastningen over tid. Fokuser på å ha en miks som passer din risikotoleranse, investeringshorisont, og finansielle mål. Her kan det være lurt å starte med en god blanding – og heller søke etterhvert. På denne måten kan du tilpasse deg egen risikovillighet etterhvert som du lærer om ulike aktiva.

2. Diversifisering over geografi

Ved å spre investeringene på tvers av ulike geografiske regioner, kan du redusere risikoen ytterligere og beskytte din portefølje mot regionale økonomiske nedgangstider. For eksempel, vurdere å investere i både asiatiske fokuserte investeringer og et globalt investeringsunivers, for å dra nytte av vekstmuligheter i ulike deler av verden. En feil mange nye investorer begår er at de utelukkende investerer i sitt hjemmemarkedet (eksempelvis Oslo børs). Da får man en snever eksponering, noe som kan gi økt volatilitet dersom det skulle skje noe.

3. Diversifisering i forskjellige industrier

Vurder å investere i ulike sektorer og bransjer for å ytterligere diversifisere din portefølje. Dette kan hjelpe deg å ta del i potensielle gevinster fra ulike vekstområder og minimere effekten av nedgangstider i enkeltindustrier. For eksempel, kan du investere i teknologi, helse, energi og forbruksvarer sektorer for å skape en mer risikospredning av investeringer. Ved å spre investeringene dine over ulike industrier reduserer du volatiliteten ytterligere. Når det gjelder kryptovaluta, kan det være lurt å spre seg over altcoins, stablecoins, meme coins og andre web3 prosjekter.

4. Investeringshorisont

Ha en tidshorisont og sette en forventning om hvor lenge pengene vil være investert. Dette er viktig for å forstå risikoparametrene og velge egnede investeringsstrategier. Langsiktige investorer vil tåle mer volatilitet og kan ha en mer aggressiv investeringsprofil enn korttidige investorer. Hvordan du fordeler investeringer over tid kan også spille en rolle i diversifisering og muligheten for avkastning. Dette er særlig viktig for deg som bygger en portefølje med kryptovaluta. Stablecoins og de store myntene kan ofte benyttes for langsiktig investeringer. Investerer du derimot i memecoins vil disse gjerne ha kort levetid før likviditeten dør ut. Du bør derfor ta hensyn til tidshorisonten når du skal velge investeringer.

5. Regelmessig rebalansering av porteføljen din

Det er viktig å gjennomgå investeringsporteføljen regelmessig og justere den for å opprettholde den ønskede strategiske balansen mellom aktiva. Dette kan innebære å selge noen investeringer og kjøpe andre for å holde fordelingen på riktig nivå. Regelmessig rebalansering kan bidra til å sikre at porteføljen fortsatt er i tråd med dine investeringsmål og -strategier, og beskytter mot utilsiktede, plutselige endringer i risikonivået.

I 2023 vil investorer stå overfor økonomiske markedstrender som vil påvirke deres investeringsbeslutninger. Her er noen tips for å navigere i disse trendene for å bidra til en mer diversifisert investeringsportefølje:

1. Identifisere sektorer med vekstpotensial: Å utforske sektorer som forventes å vokse i 2023 kan gi attraktive investeringsmuligheter. For eksempel kan teknologi og bærekraft være sektorer hvor flere selskaper opplever rask vekst og innovasjon, og dermed gi økte avkastningsmuligheter.

2. Fokus på geografisk diversifisering: Det kan være viktig å spre investeringer over ulike geografiske områder for å minimere risikoen knyttet til regionale økonomiske nedgangstider. Dette innebærer å inkludere både utviklede og fremvoksende markeder i investeringsporteføljen.

3. Monitorere renteutvikling: Sentralbanker vil fortsette å spille en nøkkelrolle i styringen av økonomien. Investerer bør være oppmerksomme på renteutviklingen og hvordan dette påvirker ulike investeringskategorier, slik som obligasjoner og aksjer.

4. Ta høyde for politisk og geopolitisk risiko: Geopolitisk risiko kan ha en betydelig innvirkning på økonomiske markeder og investeringer. Det er viktig å vurdere den politiske situasjonen i de landene man velger å investere i, samt globale forhold som handelskriger, konflikter og andre spenningsfaktorer.

5. Se etter investeringsmuligheter i ESG: ESG (Environmental, Social, Governance) investeringer har vist seg å være en viktig trend i de senere årene. Å inkludere ESG-vennlige investeringer i porteføljen kan bidra til diversifisering og samtidig støtte bærekraftige virksomheter.

Ved å følge disse tipsene kan investorer lettere navigere i økonomiske markedstrender i 2023 og bidra til en mer diversifisert og vellykket investeringsportefølje.

Unngå vanlige feil ved diversifisering

En viktig strategi for å sikre en vellykket og diversifisert investeringsportefølje er å unngå de vanligste feilene investorer gjør. Her er noen av de mest typiske feilene og hvordan du kan unngå dem i 2023.

Manglende diversifisering: Mange investorer tror at de kan oppnå diversifisering ved å eie ulike investeringer, men innhold og dybde i porteføljen er også viktig. Distribuer investeringene dine over forskjellige sektorer, geografiske områder, og aktivaklasser for å minimere risikoen. En portefølje er ikke diversifisert dersom du eier flere kryptovaluta av samme typen.

Urealistiske forventninger til avkastning: Mange investorer skaper urealistiske forventninger til hva deres investeringsportefølje vil oppnå. Ha en realistisk forventning til avkastningen, og juster strategien din etter din egen risikotoleranse og tidshorisont. Husk at tidligere avkastning ikke er en garanti for fremtiden.

Over- eller undervurdering av risiko: Forstå risikoen forbundet med hver enkeltinvestering og hvordan de samhandler i porteføljen. Investorer bør unngå både å over- og undervurdere risiko, som kan føre til uforutsette tap eller unødvendige omsettelser.

Manglende justering av porteføljen: Diversifisering er en dynamisk prosess, og det er nødvendig å justere og balansere porteføljen regelmessig. Vurder å tilpasse dine investeringer basert på markedsforhold, endringer i personlige forhold, og økonomiske mål.

Ignorering av kostnader og avgifter: Investeringskostnader og avgifter kan redusere avkastningen betydelig over tid. Sørg for å forstå og minimere kostnadene forbundet med ulike investeringer og tjenester.

Ved å være oppmerksom på disse vanlige feilene og implementere strategier for å minimere dem, vil investorer kunne oppnå en mer diversifisert og vellykket investeringsportefølje i 2023.

Oppsummering

Å sikre seg økonomisk suksess i 2023 handler mye om å ha en diversifisert investeringsportefølje. Diversifisering, i sin enkleste form, betyr å spre investeringene over ulike aktivaklasser, som aksjer, obligasjoner, eiendom og kryptovaluta. Denne spredningen reduserer risikoen ved å øke sjansen for at et tap i én aktivaklasse kan balanseres av gevinster i en annen.

Men det handler ikke bare om aktivaklasser. Det er også viktig å ha en balanse mellom trygge og risikofylte investeringer. Ved å kombinere noe så sikkert som innskuddssertifikater med noe mer volatilt som aksjer, gir du porteføljen din en god miks som kan både beskytte kapitalen og øke avkastningsmulighetene.

I tillegg, i en globalisert verden, gir det mening å se utover landegrensene når du investerer. Global diversifisering, det vil si å spre investeringene over ulike land og regioner, kan redusere risikoen ytterligere ved å beskytte deg mot lokale økonomiske nedturer og samtidig gi deg muligheten til å dra nytte av oppgang i andre deler av verden.

Selvfølgelig, i investeringsverdenen, er tid din venn. Langsiktige investeringer, spesielt de som har en historie med stabil vekst, kan hjelpe deg med å navigere gjennom de kortsiktige svingningene i markedet.

Til slutt, i et stadig skiftende marked, er det viktig å være proaktiv. Det betyr å regelmessig sjekke og justere porteføljen din for å sikre at den fortsatt matcher dine økonomiske mål og komfort med risiko. Med alt dette i bakhodet, blir betydningen av en godt diversifisert portefølje i 2023 klart: det er fundamentet for en solid økonomisk fremtid.

FAQ

Hvordan balanserer man risiko og avkastning i en diversifisert portefølje?

For å balansere risiko og avkastning i en diversifisert portefølje, er det viktig å spre investeringene over ulike typer eiendeler og sektorer. Dette kan inkludere aksjer, obligasjoner, råvarer og eiendom. Gjennom diversifisering kan man oppnå større stabilitet i avkastningen og redusere risikoen for store tap.

Hvilke typer eiendeler bør inkluderes i en investeringsportefølje i 2023?

I 2023 bør investeringsporteføljen inkludere en variert blanding av eiendeler. Dette kan inkludere aksjer i ulike sektorer og industrier, obligasjoner med forskjellige løpetider og kredittrisiko, samt alternative investeringer som eiendom og råvarer. Investering i fast eiendom kan være en god måte å diversifisere porteføljen og maksimere avkastningen i 2023.

Hvor ofte bør man vurdere rebalansering av investeringsporteføljen?

Det anbefales å vurdere rebalansering av investeringsporteføljen minst én gang i året. Dette innebærer å justere sammensetningen av porteføljen for å sikre at den fortsatt er i tråd med de opprinnelige målene og risikotoleransen. Men, det kan også være nyttig å overvåke porteføljen løpende og gjøre justeringer ved behov, for eksempel ved store endringer i markedsforholdene eller personlige økonomiske situasjoner.